Chine, le boom de la « e-Finance » interpelle les autorités réglementaires

500 millions d’utilisateurs des paiements en ligne (« ePayment »), 400 millions d’investisseurs en ligne de produits de gestion de patrimoine, 160 millions d’emprunteurs en ligne, voici quelques-unes des caractéristiques de la « Finance mobile » (« eFinance ») chinoise. « Le marché chinois du « ePayment » est de loin le plus grand au monde. Il correspond à un volume de transactions de 79 000 milliards de renminbi (11 251 milliards de dollars), c’est-à-dire 16 fois celui des États-Unis ! » calcule Elinor Leung, responsable de la recherche Télécoms et Internet en Asie chez CLSA. Entre 2013 et 2016, les « ePayments » sont passés de 2 % à 16 % des paiements des consommateurs chinois (hors transferts de fonds).

500 millions d’utilisateurs des paiements en ligne (« ePayment »), 400 millions d’investisseurs en ligne de produits de gestion de patrimoine, 160 millions d’emprunteurs en ligne, voici quelques-unes des caractéristiques de la « Finance mobile » (« eFinance ») chinoise. « Le marché chinois du « ePayment » est de loin le plus grand au monde. Il correspond à un volume de transactions de 79 000 milliards de renminbi (11 251 milliards de dollars), c’est-à-dire 16 fois celui des États-Unis ! » calcule Elinor Leung, responsable de la recherche Télécoms et Internet en Asie chez CLSA. Entre 2013 et 2016, les « ePayments » sont passés de 2 % à 16 % des paiements des consommateurs chinois (hors transferts de fonds).

Banalisation du « ePayment »

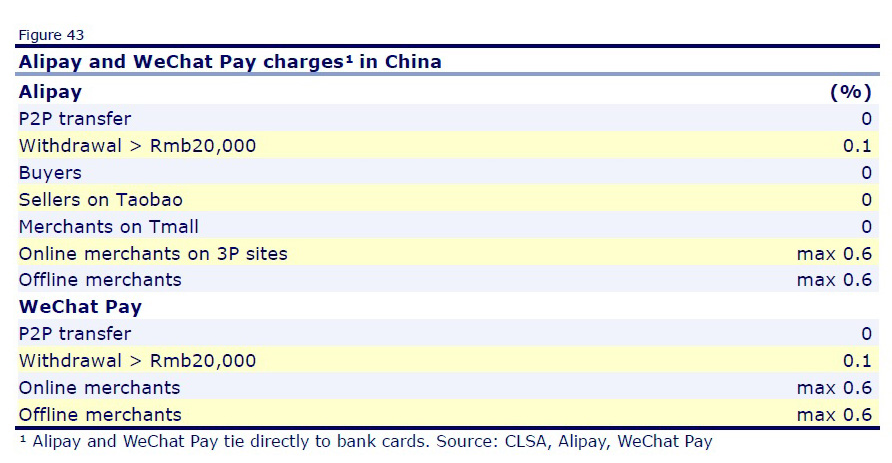

Cette trajectoire fulgurante (un gain de 14 points de pourcentage en 3 ans) tranche avec le déclin des paiements « traditionnels ». Au cours de la même période de 2013 à 2016, les paiements en cash se sont repliés de 50 % à 46 % des paiements des consommateurs. Quant à ceux réalisés par carte bancaire, ils sont tombés de 45 % à 37 % (une perte de 8 points de pourcentage en 3 ans). De toute façon, le taux de détention de carte bancaire est relativement faible en Chine, comparé à d’autres pays. Il s’établit à 0,3 carte par personne (suivant les données CLSA), bien en deçà de 1,9 en Corée du Sud, de 2,4 au Japon, ou, de 1,9 aux États-Unis. Cette donne s’accompagne d’une pénétration presque anecdotique des terminaux de paiement. Seuls les grands distributeurs ont les moyens de s’en équiper car ils sont onéreux. Pendant longtemps, les autres marchands n’ont eu d’autres choix que de n’accepter que du cash. Ce manque de popularité de la carte bancaire a joué, c’est incontestable, dans le succès rapide des paiements par téléphone mobile dans l’Empire du Milieu. La montée en puissance du « ePayment » doit beaucoup à l’adoption généralisée du smartphone, du code QR, ainsi qu’à la stratégie offensive d’Alibaba et de Tencent. (Voir graphique ci-dessus « Une tarification abordable » ; Source : CLSA)

Cette trajectoire fulgurante (un gain de 14 points de pourcentage en 3 ans) tranche avec le déclin des paiements « traditionnels ». Au cours de la même période de 2013 à 2016, les paiements en cash se sont repliés de 50 % à 46 % des paiements des consommateurs. Quant à ceux réalisés par carte bancaire, ils sont tombés de 45 % à 37 % (une perte de 8 points de pourcentage en 3 ans). De toute façon, le taux de détention de carte bancaire est relativement faible en Chine, comparé à d’autres pays. Il s’établit à 0,3 carte par personne (suivant les données CLSA), bien en deçà de 1,9 en Corée du Sud, de 2,4 au Japon, ou, de 1,9 aux États-Unis. Cette donne s’accompagne d’une pénétration presque anecdotique des terminaux de paiement. Seuls les grands distributeurs ont les moyens de s’en équiper car ils sont onéreux. Pendant longtemps, les autres marchands n’ont eu d’autres choix que de n’accepter que du cash. Ce manque de popularité de la carte bancaire a joué, c’est incontestable, dans le succès rapide des paiements par téléphone mobile dans l’Empire du Milieu. La montée en puissance du « ePayment » doit beaucoup à l’adoption généralisée du smartphone, du code QR, ainsi qu’à la stratégie offensive d’Alibaba et de Tencent. (Voir graphique ci-dessus « Une tarification abordable » ; Source : CLSA)

L’oligopole d’Alipay et de WeChat Pay

A eux seuls, « Alipay et Tenpay détiennent 80 % des parts de marché du « ePayment », » relève Elinor Leung. Ces deux géants incontournables de la vie chinoise sont en position d’oligopole. Désormais, il est quasiment impossible de vouloir les détrôner en raison de la cherté du coût d’acquisition de clientèle, qui serait imposée de facto à d’éventuels nouveaux entrants. L’étendue de leur présence fait qu’aujourd’hui, dans les villes de Chine, il est possible de se passer de cash pour tous ses achats (dès lors que l’on possède un smartphone). La plupart des marchands chinois acceptent à la fois Alipay et WeChat Pay. « WeChat Pay peut s’utiliser plus souvent car il est toujours allumé. Mais Alipay est plus populaire parmi les jeunes grâce à ses systèmes de gains de points, » remarque l’experte de CLSA.

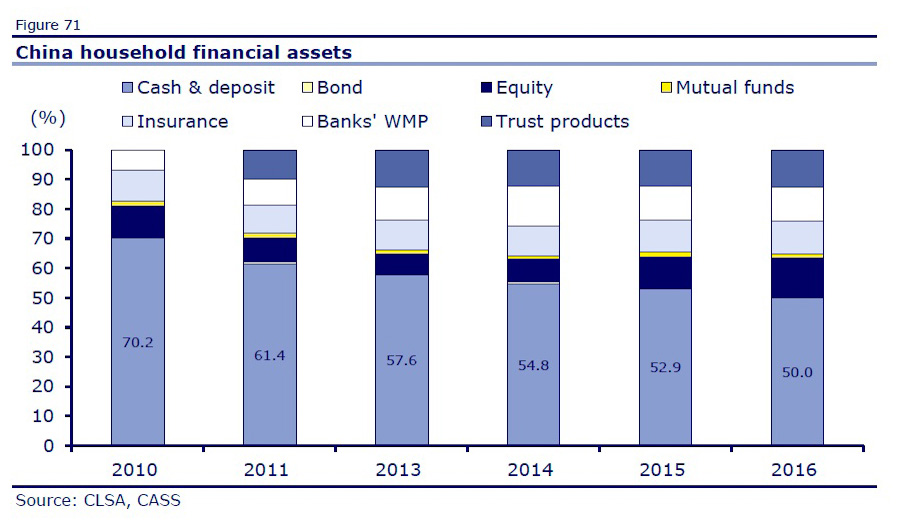

La « eFinance » plébiscitée par le consommateur

Malgré cette percée déjà spectaculaire, CLSA estime que le potentiel de croissance du « ePayment » demeure considérable. Le courtier prédit que le marché pourrait quadrupler à 300 000 milliards de renminbi d’ici à 2021. Au cours de la même période, les volumes des transactions en ligne concernant les produits de gestion de patrimoine et de financement pourraient également tripler. Maintenant que le « ePayment » se banalise, c’est au tour des services de « l’eFinance » de prendre de l’ampleur. Elinor Leung commente: « Les services chinois de « l’eFinance » dépassent largement ceux de l’Ouest (les États-Unis ou l’Europe) car ils viennent combler les lacunes de la finance traditionnelle, qui est sous-développée en Chine. La finance traditionnelle chinoise est constituée de banques qui favorisent les sociétés détenues par l’État (SOE). Par conséquent, le consommateur et l’entreprise privée sont délaissés en dépit de leur demande importante. » Deuxième constatation, le financement de la dette des entreprises (190 % du PIB de la Chine) s’effectue en majorité par des emprunts bancaires représentant en tout 120 % du PIB de l’Empire du Milieu. Le financement en actions, quant à lui, ne correspond qu’à 24 % du PIB. Cette situation diffère totalement de celle des États-Unis, où le financement des entreprises par la dette revient à 45 % du PIB américain et celui en actions à 151 % du PIB. L’observation de ces deux donnes pourrait laisser penser, qu’à long terme, sur le territoire chinois, le financement en actions pourrait se renforcer au détriment du financement par endettement. Quoi qu’il en soit, le consommateur chinois, en particulier celui âgé de 21 à 30 ans, se montre réceptif aux plates-formes de gestion de patrimoine en ligne. Elles sont plus flexibles que les services bancaires « offline » et requièrent un investissement minimal nettement moins élevé (10 000 renminbi au lieu des 50 000 renminbi habituellement requis). CLSA révèle que 60 % des 641 participants à l’une de ses enquêtes déclarent vouloir utiliser les services de « eFinance » de manière plus intense dans les 12 prochains mois. Un acteur se démarque sur ce créneau, Ant Financial, avec une nette avance en terme de clientèle sur Licaitong (Tencent), ou JD Xiaojinku. (Voir graphique ci-dessus « Répartition des actifs financiers des ménages chinois » ; Source : CLSA)

Malgré cette percée déjà spectaculaire, CLSA estime que le potentiel de croissance du « ePayment » demeure considérable. Le courtier prédit que le marché pourrait quadrupler à 300 000 milliards de renminbi d’ici à 2021. Au cours de la même période, les volumes des transactions en ligne concernant les produits de gestion de patrimoine et de financement pourraient également tripler. Maintenant que le « ePayment » se banalise, c’est au tour des services de « l’eFinance » de prendre de l’ampleur. Elinor Leung commente: « Les services chinois de « l’eFinance » dépassent largement ceux de l’Ouest (les États-Unis ou l’Europe) car ils viennent combler les lacunes de la finance traditionnelle, qui est sous-développée en Chine. La finance traditionnelle chinoise est constituée de banques qui favorisent les sociétés détenues par l’État (SOE). Par conséquent, le consommateur et l’entreprise privée sont délaissés en dépit de leur demande importante. » Deuxième constatation, le financement de la dette des entreprises (190 % du PIB de la Chine) s’effectue en majorité par des emprunts bancaires représentant en tout 120 % du PIB de l’Empire du Milieu. Le financement en actions, quant à lui, ne correspond qu’à 24 % du PIB. Cette situation diffère totalement de celle des États-Unis, où le financement des entreprises par la dette revient à 45 % du PIB américain et celui en actions à 151 % du PIB. L’observation de ces deux donnes pourrait laisser penser, qu’à long terme, sur le territoire chinois, le financement en actions pourrait se renforcer au détriment du financement par endettement. Quoi qu’il en soit, le consommateur chinois, en particulier celui âgé de 21 à 30 ans, se montre réceptif aux plates-formes de gestion de patrimoine en ligne. Elles sont plus flexibles que les services bancaires « offline » et requièrent un investissement minimal nettement moins élevé (10 000 renminbi au lieu des 50 000 renminbi habituellement requis). CLSA révèle que 60 % des 641 participants à l’une de ses enquêtes déclarent vouloir utiliser les services de « eFinance » de manière plus intense dans les 12 prochains mois. Un acteur se démarque sur ce créneau, Ant Financial, avec une nette avance en terme de clientèle sur Licaitong (Tencent), ou JD Xiaojinku. (Voir graphique ci-dessus « Répartition des actifs financiers des ménages chinois » ; Source : CLSA)

Pénétration du secteur automobile, l’apparition de risques

La « eFinance » et ses déclinaisons bouleversent également les habitudes de financement de certains biens de consommation, comme l’automobile. A l’heure actuelle, seulement 20 % des particuliers qui financent leurs voitures autrement qu’en cash passent par une banque. « Les AFCs (« auto financing companies ») se sont emparées des parts de marché en diminuant les exigences d’acompte tout en allongeant la durée des prêts. En parallèle, il existe plus de 30 plates-formes de prêts tierce partie en ligne. Or, si celles-ci facilitent l’accès au financement, elles accroissent le risque de crédit, » avertit Alexious Lee, responsable de la recherche industrie en Chine de CLSA. L’expert calcule que les crédits non performants (NPLs) des AFCs bien gérées ont bondi de 0,45 % en 2013 à 1,5 % en 2016. Il prédit qu’ils dépasseront 2 % « parce que la « eFinance », non régulée, et les plates-formes « P2P » («Peer to Peer ») acceptent que des acheteurs (de voitures) non qualifiés empruntent leurs acomptes. » La source majeure de défauts proviendrait de la jeune génération (en dessous de 30 ans) des grandes agglomérations Tier 1 et Tier 2, acquéreurs des modèles « premium » (d’un coût supérieur à 59 000 dollars ou à 400 000 renminbi). Inquiets d’une montée soudaine du risque, certains acteurs tirent la sonnette d’alarme, dont des dirigeants d’AFCs demandant explicitement au régulateur d’améliorer la transparence de la « eFinance ». (Voir illustration ci-dessus « Publicité de Ali pour ses prêts à l’automobile » ; Source : CLSA)

La « eFinance » et ses déclinaisons bouleversent également les habitudes de financement de certains biens de consommation, comme l’automobile. A l’heure actuelle, seulement 20 % des particuliers qui financent leurs voitures autrement qu’en cash passent par une banque. « Les AFCs (« auto financing companies ») se sont emparées des parts de marché en diminuant les exigences d’acompte tout en allongeant la durée des prêts. En parallèle, il existe plus de 30 plates-formes de prêts tierce partie en ligne. Or, si celles-ci facilitent l’accès au financement, elles accroissent le risque de crédit, » avertit Alexious Lee, responsable de la recherche industrie en Chine de CLSA. L’expert calcule que les crédits non performants (NPLs) des AFCs bien gérées ont bondi de 0,45 % en 2013 à 1,5 % en 2016. Il prédit qu’ils dépasseront 2 % « parce que la « eFinance », non régulée, et les plates-formes « P2P » («Peer to Peer ») acceptent que des acheteurs (de voitures) non qualifiés empruntent leurs acomptes. » La source majeure de défauts proviendrait de la jeune génération (en dessous de 30 ans) des grandes agglomérations Tier 1 et Tier 2, acquéreurs des modèles « premium » (d’un coût supérieur à 59 000 dollars ou à 400 000 renminbi). Inquiets d’une montée soudaine du risque, certains acteurs tirent la sonnette d’alarme, dont des dirigeants d’AFCs demandant explicitement au régulateur d’améliorer la transparence de la « eFinance ». (Voir illustration ci-dessus « Publicité de Ali pour ses prêts à l’automobile » ; Source : CLSA)

Rappel à l’ordre

En réponse, Alibaba et d’autres plates-formes Internet mettent en avant leur savoir-faire en matière de récupération, d’utilisation, d’extrapolation et d’analyse des méga-données (« big data »), en d’autres termes leur bouclier « fait maison » contre un risque de crédit potentiel. Or, ces outils ne sont pas jugés suffisants (ni même pertinents par certains acteurs). Les observateurs du secteur sont de plus en plus nombreux à juger nécessaire et urgent de mettre en commun toutes les sources d’information concernant les emprunteurs, de pouvoir croiser à la fois celles des « e plate-formes », des sociétés de financement et des banques. Le fait que les nouveaux entrants (de la « eFinance ») n’aient pas accès aux historiques complets de crédit de leurs utilisateurs, sans non plus partager leurs propres dossiers de prêts avec les autres acteurs de la banque et de la finance « classique », permet aux consommateurs d’obtenir plusieurs crédits pour l’achat d’un seul bien. Même s’ils ne sont pas solvables.

La Credit Scoring Union pour recouper et unifier

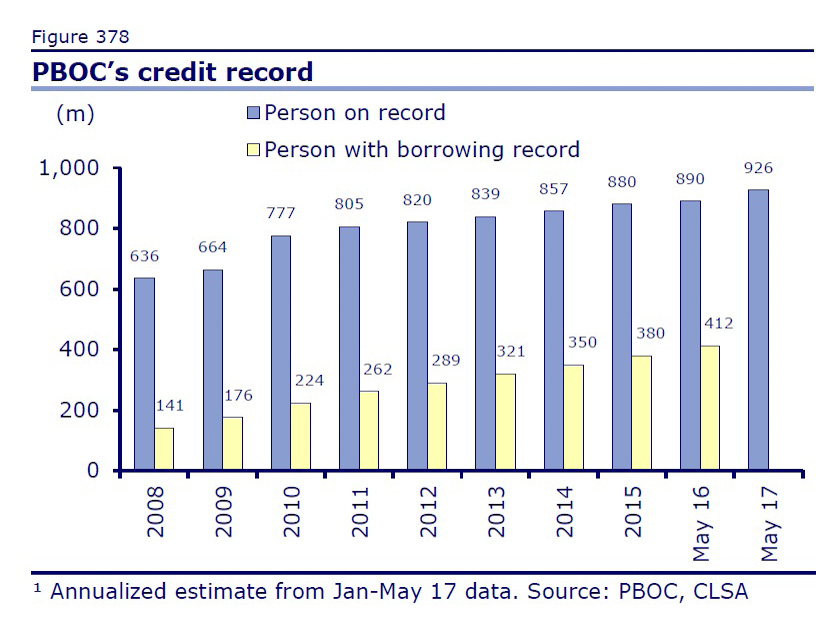

Pour l’instant, la seule agence d’évaluation du risque crédit des particuliers en Chine est le PBOC Credit Reference Center. Cependant, l’agence de la PBOC ne détiendrait des rapports d’emprunt que sur 412 millions de personnes, c’est-à-dire sur moins de la moitié de la population adulte chinoise (1,06 milliard) (Voir graphique de gauche ; Source : CLSA). En comparaison, aux États-Unis, plus de 90 % de la population adulte est couverte par les agences d’évaluation du risque crédit (dont Experian, Equifax ou TransUnion). Pour remédier à cette lacune, la PBOC a fait appel, dès 2015, à huit entreprises pour évaluer la possibilité d’établir d’autres bureaux de « scoring » (d’évaluation), nourris des gigantesques bases de données des acteurs de la finance et de l’Internet. Les huit entreprises testées ont été Sesame Credit (Alibaba), Tencent Credit, Qianhai Credit (Ping An), Pengyuan Credit, China Chengxin Credit, Intellicredit, Kaola Credit (Lakala, Lenovo Group) et Sinoway Credit. Mais les résultats de l’initiative ont été décevants. « Ces huit sociétés sont loin de répondre à la demande du marché et aux exigences réglementaires. Aucune n’est qualifiée pour obtenir une éventuelle licence d’agence de notation, » a déclaré Wan Cunzhi, le directeur du PBOC’s Credit Information System Bureau (en avril 2017). Et de citer plusieurs défauts majeurs, dont l’incompréhension de ce qu’une notation de crédit nécessite (inadéquation des méga-données collectées), le politiquement incorrect de la catégorisation des consommateurs, ou, les failles concernant la protection des données.

Pour l’instant, la seule agence d’évaluation du risque crédit des particuliers en Chine est le PBOC Credit Reference Center. Cependant, l’agence de la PBOC ne détiendrait des rapports d’emprunt que sur 412 millions de personnes, c’est-à-dire sur moins de la moitié de la population adulte chinoise (1,06 milliard) (Voir graphique de gauche ; Source : CLSA). En comparaison, aux États-Unis, plus de 90 % de la population adulte est couverte par les agences d’évaluation du risque crédit (dont Experian, Equifax ou TransUnion). Pour remédier à cette lacune, la PBOC a fait appel, dès 2015, à huit entreprises pour évaluer la possibilité d’établir d’autres bureaux de « scoring » (d’évaluation), nourris des gigantesques bases de données des acteurs de la finance et de l’Internet. Les huit entreprises testées ont été Sesame Credit (Alibaba), Tencent Credit, Qianhai Credit (Ping An), Pengyuan Credit, China Chengxin Credit, Intellicredit, Kaola Credit (Lakala, Lenovo Group) et Sinoway Credit. Mais les résultats de l’initiative ont été décevants. « Ces huit sociétés sont loin de répondre à la demande du marché et aux exigences réglementaires. Aucune n’est qualifiée pour obtenir une éventuelle licence d’agence de notation, » a déclaré Wan Cunzhi, le directeur du PBOC’s Credit Information System Bureau (en avril 2017). Et de citer plusieurs défauts majeurs, dont l’incompréhension de ce qu’une notation de crédit nécessite (inadéquation des méga-données collectées), le politiquement incorrect de la catégorisation des consommateurs, ou, les failles concernant la protection des données.

Dès lors, le mot d’ordre est de s’atteler à la construction d’une nouvelle organisation indépendante, centralisée, qui s’appellerait la Credit Scoring Union. L’objectif de ce bureau est de standardiser le système d’évaluation de crédit personnel chinois, de clarifier et d’unifier les évaluations de crédit des vendeurs tierce partie. La PBOC prévoit d’y faire participer les 8 entreprises précédemment testées, ainsi que d’autres contreparties, telles Baidu, NetEase, Qihoo, Xiaomi, Didi et CreditEase (couvrant la « eFinance » et la micro finance). Pour l’instant, toutes les sociétés citées n’ont pas signées leur accord de coopération. Cette collaboration pourrait mettre un certain temps avant d’être mise en musique. Partager des données, qui font sa propre valeur ajoutée et son avantage compétitif, autrement dit stratégiques – tandis qu’une rude bataille de part de marché se livre sur le terrain – n’est pas un compromis facile à faire accepter.