Le Renminbi, entre volatilité et internationalisation

L’Asian Financial Forum (AFF) du 18 et 19 janvier a été l’occasion de discuter des diverses composantes de la croissance asiatique du futur, parmi lesquelles la Route de la soie du 21ième siècle, la prise en compte du facteur environnemental, l’expansion des technologies du numérique (dont la FinTech), mais aussi de faire le point sur l’internationalisation du Renminbi.

L’Asian Financial Forum (AFF) du 18 et 19 janvier a été l’occasion de discuter des diverses composantes de la croissance asiatique du futur, parmi lesquelles la Route de la soie du 21ième siècle, la prise en compte du facteur environnemental, l’expansion des technologies du numérique (dont la FinTech), mais aussi de faire le point sur l’internationalisation du Renminbi.

La tendance baissière du Renminbi par rapport au dollar et sa volatilité affectent-elles cette ambition de l’Empire du Milieu ? Pas de façon fondamentale, estiment les intervenants d’un atelier de l’AFF, justement consacré à la stratégie d’investissement en devise chinoise des trésoriers d’entreprise. Même si l’instabilité actuelle du taux de change sur le marché offshore (CNH) de Hong Kong, pourtant la première plate-forme mondiale en la matière, accentue la nécessité d’en renforcer la liquidité.

Accroître la liquidité en CNH

Ce manque explique en partie l’influence des positions spéculatives sur les taux CNH, provoquant parfois des phénomènes inédits. La journée du 12 janvier en offre une belle illustration. Ce jour là, à Hong Kong, le taux interbancaire au jour le jour pour le CNH a atteint le record de 66,8 % pour revenir à 8,3 % dès le lendemain… Ce mouvement serait la conséquence d’une intervention supposée de la People’s Bank of China (PBoC), afin de couper les liquidités et l’herbe sous le pied des spéculateurs pariant agressivement contre le Renminbi « onshore » (CNY), par le biais du CNH.

La Hong Kong Monetary Authority (HKMA), pour sa part, a attribué cette contraction du pool de liquidité à « la demande du marché et à l’offre des fonds en CNH, » ajoutant qu’elle avait « encouragé les banques à faire une meilleure utilisation de leurs positions disponibles de CNH et à les déployer sur le marché. »

De fait, des mesures afin de mieux réguler les flux transfrontaliers et d’inciter les institutions financières « offshore » à gérer « au mieux » leurs liquidités en devises chinoises devraient être testées bientôt. A partir du 25 janvier, la Chine commencera à appliquer un ratio de réserves obligatoires (RRR) à certaines banques impliquées dans le marché du CNH. Créé en 2014, ce ratio était jusqu’à présent resté à zéro. Certains experts estiment, qu’en décourageant les banques « offshore » de passer au CNY, cette initiative permettra d’améliorer la liquidité du marché du CNH. D’autres, en revanche, anticipent l’effet inverse… L’application de cette règle est donc à surveiller. Un regain de volatilité du CNH est loin d’être exclu.

Changement de repères

« La volatilité du Renminbi surprend de nombreuses personnes, mais cela ne devrait pas être le cas, » commente Helen Wong, directrice générale « Greater China » de HSBC. Elle précise : « La devise chinoise est en train de devenir une monnaie internationale. Par conséquent, elle devient plus volatile. Il faut s’y préparer, ainsi qu’à son nouveau statut. Cette nouvelle volatilité ne modifiera en rien la politique de réformes engagée. »

Autrement dit, les fluctuations de la devise chinoise observées récemment ne devraient pas provoquer une remise en cause des travaux des autorités monétaires destinés à l’intégration du Renminbi au panier constitutif des droits de tirages spéciaux (DTS) du FMI, effective à partir d’octobre 2016. D’ordre technique, ceux-ci doivent accompagner la libéralisation progressive des taux d’intérêt chinois ainsi qu’une prise en compte plus marquée des forces de marchés.

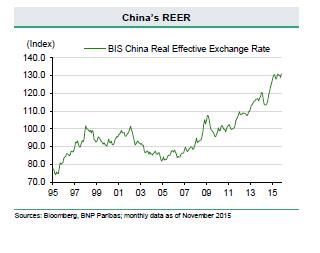

Cette démarche a d’ailleurs démarré le 11 août 2015, lorsque la PBoC a modifié le mécanisme de fixation du taux pivot quotidien de fixation des cours du Renminbi. Depuis, les teneurs de marchés doivent soumettre leurs cotations de fixing à la banque centrale en incluant la référence du prix spot de clôture du jour précédent, en accord avec l’offre et la demande de devises chinoises, mais aussi avec les tendances majeures des marchés des changes étrangers.

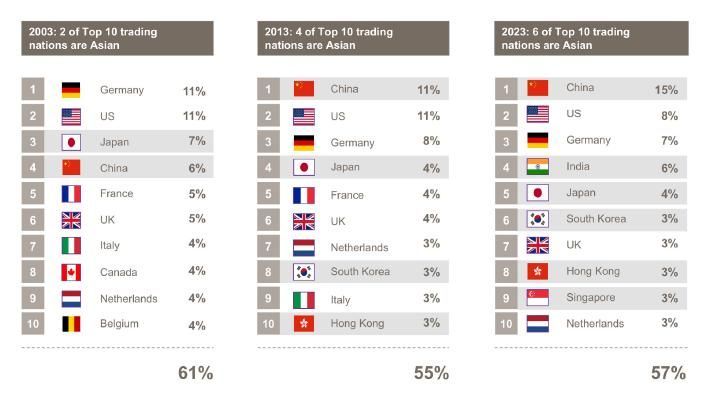

Dans une optique presque similaire, en l’occurrence d’afficher un taux de change plus représentatif de la réalité économique, la Chine a en outre commencé à modifier sa cible de taux de change. Elle se réfère désormais à un panier de devises et non plus seulement au dollar. Ce panier est composé de 13 monnaies, dont le dollar (26,4 %), l’euro (21,4 %), le yen (14,7 %) ou le dollar de Hong Kong (6,55 %). Opter pour un taux de change effectif (“trade-weighted”) comme référence est d’autant plus logique que les marchés en dollar ne sont plus, à eux seuls, les plus grands débouchés d’export de l’Empire du Milieu. « En modifiant la méthode de fixation quotidienne du taux de change et en nous référant à un panier de monnaies, nous gagnons beaucoup en flexibilité, » indique Yue Yi, vice-président et directeur général de la Bank of China à Hong Kong. Ce tournant va permettre, selon lui, de lancer de nouveaux instruments financiers en Renminbi. Au bonheur des trésoriers d’entreprise, qui se réjouiront de pouvoir mieux couvrir, et sans doute à un coût moins onéreux, leurs différentes positions.

Dans une optique presque similaire, en l’occurrence d’afficher un taux de change plus représentatif de la réalité économique, la Chine a en outre commencé à modifier sa cible de taux de change. Elle se réfère désormais à un panier de devises et non plus seulement au dollar. Ce panier est composé de 13 monnaies, dont le dollar (26,4 %), l’euro (21,4 %), le yen (14,7 %) ou le dollar de Hong Kong (6,55 %). Opter pour un taux de change effectif (“trade-weighted”) comme référence est d’autant plus logique que les marchés en dollar ne sont plus, à eux seuls, les plus grands débouchés d’export de l’Empire du Milieu. « En modifiant la méthode de fixation quotidienne du taux de change et en nous référant à un panier de monnaies, nous gagnons beaucoup en flexibilité, » indique Yue Yi, vice-président et directeur général de la Bank of China à Hong Kong. Ce tournant va permettre, selon lui, de lancer de nouveaux instruments financiers en Renminbi. Au bonheur des trésoriers d’entreprise, qui se réjouiront de pouvoir mieux couvrir, et sans doute à un coût moins onéreux, leurs différentes positions.

Boule de neige

Un accroissement des volumes de CNH devrait provenir également de l’expansion des financements de projets en devises chinoises « le long de la Route de la soie, qui a encore un long chemin à parcourir, mais qui constitue une poussée significative en faveur de l’internationalisation du Renminbi, » signale Geert Peeters, « executive director » et directeur financier de CLP Holdings Limited (spécialisée dans le secteur de l’énergie en Asie). Le directeur financier constate déjà que, pour financer leurs projets, de plus en plus de pays asiatiques, tel le Vietnam, choisissent le Renminbi plutôt que le dollar, « car ils ne voient pas la nécessité de s’exposer au biller vert. »

Dès lors, le dollar risque-t-il d’être détrôné par la devise chinoise ? Non, il est bien trop tôt pour se poser une telle question. La donne anticipée à l’heure actuelle est que le Renminbi devienne la troisième monnaie de réserve mondiale, devant la livre sterling, le yen et le franc suisse.

Ce nouvel équilibre pourrait se former grâce l’intégration de la devise chinoise au panier des DTS du FMI, susceptible d’inciter les banques centrales à réaménager leurs allocations d’actifs (ce que 40 d’entre elles ont déjà commencé à faire). A ce sujet, Aidan Yao, économiste senior Asie émergente d’Axa Investment Managers Asia, évalue les achats de Renminbi venant des banques centrales, des fonds souverains et des gérants de réserve à 70 milliards par an, entre 2016 et 2020. Quant aux achats provenant du FMI afin de compléter le panier des DTS (pour porter le poids du Renminbi à 10,92 %), ceux-ci pourraient s’élever à un équivalent d’environ 8 milliards de dollars par an.

Dans la durée, les flux en faveur du Renminbi ont donc toutes les chances de se renforcer. Pour autant, imaginer la convertibilité totale de la devise chinoise – ainsi qu’une fusion des marchés du CNH et du CNY – dans un avenir proche demeure prématuré. D’abord, la monnaie chinoise doit réussir complètement son internationalisation, être totalement impliquée dans tous les marchés de capitaux, et, « être acceptée par le monde, » relève Yue Yi. L’une des conditions pour y arriver est peut-être de s’adonner aussi à un exercice de communication global, capable d’insuffler, auprès des divers acteurs de marchés, un peu plus de confiance qu’à l’heure actuelle dans la réussite des objectifs poursuivis par les autorités chinoises chargées de réformer.

La Chine, un partenaire commercial d’envergure

Évolution des parts de marchés des pays dans les échanges commerciaux mondiaux

Source : SWIFT

Le Renminbi est la cinquième devise la plus utilisée dans le paiement des échanges commerciaux mondiaux.