Matières premières en Chine, le HKEX souhaite devenir un acteur clé de la fixation des prix

Les matières premières jouent un rôle majeur dans l’internationalisation du Renminbi. L’intention de la Chine de les exporter mais aussi de les importer dans sa propre devise pourrait en constituer un moteur puissant. L’un des préalables pour y arriver est de créer des indices de prix de référence considérés comme tels, bien sûr libellés en devise chinoise, reflétant véritablement les flux de matières premières locaux. Si cette démarche peut éventuellement, à un horizon de long terme, aider la Chine à s’émanciper de la dépendance des prix des matières premières au dollar US, elle pourrait d’abord, dans un premier temps, lui permettre de mieux servir son économie réelle.

Les matières premières jouent un rôle majeur dans l’internationalisation du Renminbi. L’intention de la Chine de les exporter mais aussi de les importer dans sa propre devise pourrait en constituer un moteur puissant. L’un des préalables pour y arriver est de créer des indices de prix de référence considérés comme tels, bien sûr libellés en devise chinoise, reflétant véritablement les flux de matières premières locaux. Si cette démarche peut éventuellement, à un horizon de long terme, aider la Chine à s’émanciper de la dépendance des prix des matières premières au dollar US, elle pourrait d’abord, dans un premier temps, lui permettre de mieux servir son économie réelle.

C’est à ce niveau que le Hong Kong Exchanges and Clearing Limited (HKEX) a décidé de se positionner. Son « chief executive », Charles Li, affirme : « Nous bénéficions de la confiance des autorités chinoises et nous détenons la technologie, » depuis le rachat du London Metal Exchange (LME) en 2012. Il expose : « Nous allons donc créer la plate-forme appropriée, les indices de référence négociables, puis, apporter leurs prix dans l’économie mondiale. »

Premiers pas à Qianhai

La première brique de ce projet d’envergure sera posée à Qianhai, zone économique spéciale de Shenzhen, une information confirmée lors de la très fréquentée « LME Week Asia 2016 » (du 14 juin), grand séminaire de Hong Kong sur les matières premières. La plate-forme d’échanges physiques « spot » (au comptant), ainsi construite dans le Guangdong et toute proche de Hong Kong, attend encore l’approbation des autorités réglementaires chinoises. Elle traitera d’abord les métaux puis sera étendue aux ferreux, à l’énergie, au caoutchouc et aux autres matières premières. Elle comprendre à la fois un système informatique d’information et un réseau d’entrepôts.

Monter tout un réseau de stockage de matières premières « n’est pas simple. Il a fallu 150 ans au LME pour rassembler 600 entrepôts dans le monde, » reconnaît Charles Li. « Allons-nous mettre cinq ans pour le construire en Chine ? C’est trop long… Est-ce possible en une année ? Nous pensons que cela l’est et nous allons essayer, » répond le « chief executive » du HKEX.

L’ambition est d’apporter en Chine continentale un système d’échanges de matières premières inspiré du modèle du LME, qui a fait ses preuves à travers les ans (créé en 1877) grâce au développement de trois services imbriqués. Il s’agit de la fixation des prix – notamment via le fameux « Ring » ( à la criée, selon la méthode traditionnelle) – du « hedging » (la couverture de contrats physiques) afin de se protéger d’une exposition réelle aux prix de marchés, et, d’une capacité d’approvisionnement.

D’ailleurs, pourquoi le LME continue-t-il de réformer et d’étoffer une telle logistique (des entrepôts dans 14 pays, aux États-Unis, en Allemagne, au Japon en passant par Dubaï…), susceptible de s’avérer fort coûteuse, étant données les problématiques de sécurité qui en découlent ? « Le fait de livrer permet de conserver le lien entre les prix physiques et les prix à terme (« futures »). La convergence de ces prix est ce qui distille la crédibilité des prix fixés par le LME. Les livraisons du LME ne se destinent pas à remplacer les mécanismes de l’offre du marché physique mais à contrer les signaux de prix irrationnels, » explique Trevor Spanner, chief operating officer du HKEX depuis janvier 2016 (précédemment « chief executive » de LME Clear Limited).

Remédier à la spéculation

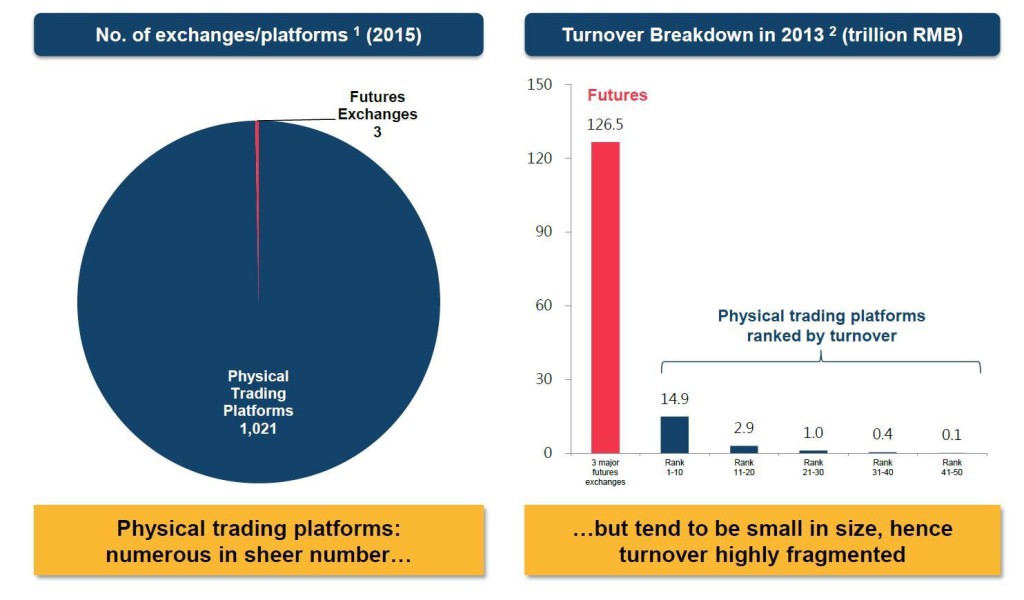

L’équilibre issu de la connexion entre la financiarisation des échanges (destinée à apporter de la liquidité aux places de marchés de matières premières) et les transactions physiques est justement le maillon manquant de l’infrastructure des matières premières chinoise actuelle. Il s’avère qu’elle est des plus fragmentées. Sur le territoire chinois, il existe « 1 021 plate-formes d’échanges physiques mais trois importantes bourses de contrats à terme (le Shanghai Futures Exchange, le Dalian Commodity Exchange et le Zhengzhou Commodity Exchange), » décrit Li Gang « co-head » du développement de marchés du HKEX. Les trois bourses à terme, uniquement financiarisées (sans contrepartie physique), où ne s’échangent que des contrats à terme (« futures ») débouclés en cash, représentaient en 2013 un revenu d’environ 126 500 milliards de Renminbi (prés du double du PIB de la Chine). En comparaison, les dix plus grandes plate-formes de commerce (uniquement) physique de matières premières dégageaient ensemble un volume d’affaires de « seulement » 14 900 milliards (à comparer à 2 900 milliards pour celles classées de la onzième à la vingtième position). Les écarts d’ordre de grandeur sont gigantesques. (Voir graphique)

« La spéculation financière sur les bourses à terme chinoises, dominées par des entreprises financières, ne sert pas bien le marché physique qui se retrouvé pénalisé par des coûts élevés, » constate Li Gang. Afin d’y remédier, le HKEX souhaite « créer un écosystème à l’image du LME, dont les participants sont pour la plupart des producteurs, des consommateurs et des courtiers, » conclut le responsable du HKEX. Si ce projet ambitieux rencontrera sans doute de multiples obstacles au fur et à mesure de son cheminement, il n’en demeure pas moins que son déploiement répond à une vision stratégique convaincante.

Les marchés de matières premières en Chine, un monde fragmenté

Source : HKEX

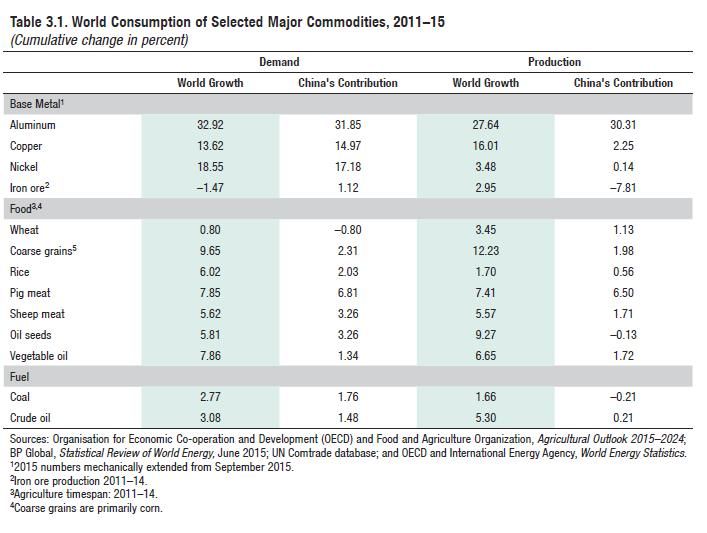

La Chine, producteur et consommateur de matières premières incontournable

Source : FMI